O que é faturamento e como calcular o do seu negócio?

E-commerce

8 de março de 2022 (atualizado em 20 de abril de 2023)

Além de ser um indicador fundamental para acompanhar o desempenho e a saúde financeira de um negócio, o faturamento impacta diretamente na definição do porte da empresa e do cálculo das suas tributações.

É muito comum que os empreendedores confundam o conceito de faturamento com o de lucro e receita. No entanto, é essencial entender as diferenças entre esses indicadores, para realizar uma gestão financeira mais eficiente.

Pensando nisso, preparamos este conteúdo completo para explicar tudo o que você precisa saber sobre o faturamento da sua empresa. Olha só o que vamos abordar:

- O que é faturamento?

- Para que serve o faturamento?

- Quais são os tipos de faturamento?

- Qual a diferença entre lucro, receita e faturamento?

- Como o faturamento impacta o porte da empresa?

- E qual a relação entre o faturamento e os regimes tributários?

- Como otimizar o faturamento do seu negócio?

O que é faturamento?

O faturamento é o valor total obtido com as atividades comerciais da empresa em um determinado período de tempo. Ou seja, é a soma de todos os valores recebidos a partir da venda de produtos ou da prestação de serviços pelo empreendimento.

Dessa forma, o faturamento está diretamente relacionado ao volume de vendas e aos preços cobrados pelas mercadorias ou serviços comercializados.

É muito importante ressaltar que o faturamento não é sinônimo de lucro. Afinal, ele considera somente os valores recebidos e não as despesas e custos da empresa — falaremos a fundo sobre essa diferença mais adiante.

Portanto, é essencial aliar o faturamento com outros indicadores-chave para ter uma visão mais assertiva e completa da saúde financeira do negócio.

Para que serve o faturamento?

O faturamento é um indicador fundamental para mensurar o desempenho das vendas de um empreendimento, fazer uma gestão financeira eficiente e calcular corretamente as tributações que devem ser pagas.

Com isso, as suas finalidades incluem:

- acompanhar a performance de vendas do negócio, entendendo se as estratégias comerciais da empresa estão funcionando ou não;

- calcular outros indicadores importantes para a saúde financeira do negócio, como o fluxo de caixa e o lucro;

- definir o porte da empresa (MEI, Microempresa, Empresa de Pequeno Porte ou Empresa de Médio e Grande Porte, por exemplo);

- enquadrar o empreendimento no regime tributário correto e, assim, calcular os impostos que devem ser pagos ao governo — afinal, o faturamento impacta diretamente a alíquota de tributação aplicada.

Quais são os tipos de faturamento?

É essencial ter em mente que existem dois tipos de faturamento: o bruto e o líquido. Entenda as particularidades de cada um e como calculá-los no seu negócio!

Faturamento bruto

O faturamento bruto nada mais é do que a somatória de todos os valores obtidos a partir das vendas dos produtos ou serviços da empresa durante o período analisado.

Como calcular o faturamento bruto?

O cálculo do faturamento bruto é bem simples: basta multiplicar o número total de produtos ou serviços vendidos pelo preço cobrado por cada um, durante o período em questão — que pode ser um mês ou um ano, por exemplo.

Para quem tem um portfólio variado de mercadorias e preços, é só fazer o cálculo individual para cada produto e somar todos os valores recebidos.

Por exemplo, se uma loja virtual de calçados vendeu, em um mês, 100 tênis de R$ 200,00 cada e 50 sandálias de R$ 100,00, então, o seu faturamento mensal foi de R$ 25.000,00.

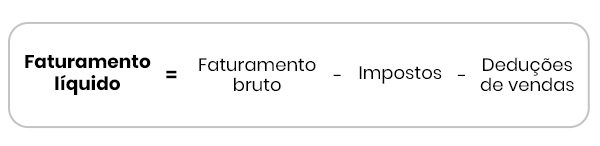

Faturamento líquido

O faturamento líquido é basicamente o faturamento bruto menos os impostos que incidem sobre cada operação comercial e as deduções de vendas — que representam as vendas ou contratos cancelados e as devoluções de produtos.

Dessa forma, esse indicador oferece uma visão mais precisa da saúde financeira do negócio do que o faturamento bruto.

Como calcular o faturamento líquido?

Como já adiantamos, para calcular o faturamento líquido, deve-se subtrair as tributações e as deduções de vendas do valor do faturamento bruto obtido em um período.

Para fazer esse cálculo corretamente, é preciso conhecer a fundo o regime tributário do seu empreendimento e os impostos que incidem sobre as atividades do negócio.

Suponha que o e-commerce do nosso exemplo anterior se encaixa no Simples Nacional e tem uma alíquota de tributação de 7%.

Se ele obteve um faturamento bruto mensal de R$ 25.000,00, pagou R$ 1.750,00 de impostos e teve deduções de vendas no valor de R$ 1.000,00, em função das devoluções de produtos e pedidos cancelados, então, o faturamento líquido do mês foi de R$ 22.250,00.

Qual a diferença entre lucro, receita e faturamento?

É muito comum confundir os conceitos de faturamento, lucro e receita, sendo que todos eles são essenciais para a gestão financeira de uma empresa. Entenda as principais diferenças entre eles!

Faturamento x Lucro

Como já explicamos, o faturamento indica a soma de valores obtidos a partir das vendas de uma empresa. Já o lucro representa o valor restante desse total, após subtrair todos os gastos fixos e variáveis da empresa.

Esses gastos incluem despesas administrativas (como aluguel, contas de luz e internet e folhas de pagamento), custos de produção de mercadorias, pagamentos de fornecedores, impostos, investimentos em marketing, entre outros.

Sendo assim, um alto faturamento não indica necessariamente uma alta lucratividade para um negócio.

Imagine uma loja que realiza um alto volume de vendas em uma data comemorativa, por exemplo. Se os valores obtidos a partir dessas vendas não compensarem os custos da operação, o lucro pode ser mínimo e, até mesmo, levar a prejuízos financeiros.

Leia também: Como calcular a margem de lucro do seu negócio?

Faturamento x Receita

Apesar de tanto o faturamento quanto a receita indicarem o valor total obtido por uma empresa, sendo considerados sinônimos do ponto de vista contábil, há uma diferença simples entre os dois conceitos.

Enquanto o faturamento é uma previsão do dinheiro que entrará no caixa da empresa, a partir das vendas que foram realizadas em um certo período, a receita representa os valores que já foram recebidos e estão disponíveis.

Essa diferença fica mais clara quando pensamos em vendas parceladas. Vamos imaginar que um cliente compra um produto de R$ 200,00, mas escolhe realizar o pagamento em quatro prestações no cartão de crédito.

Nesse caso, o valor total da venda será considerado no cálculo do faturamento mensal da loja. No entanto, para a definição da receita obtida no mês, será levada em conta somente a primeira parcela de R$ 50,00 que já foi, de fato, paga pelo consumidor.

Como o faturamento impacta o porte da empresa?

É fundamental ter conhecimento do porte da sua empresa para garantir que o seu negócio fique em conformidade com a legislação. E o faturamento é um dos principais fatores considerados para definir esse aspecto.

Os diferentes portes de empresa e os critérios para se encaixar em cada um são:

- Microempreendedor Individual (MEI): voltado para quem tem faturamento anual de até R$ 81 mil, não é sócio de outros empreendimentos e apresenta no máximo um funcionário contratado;

- Microempresa (ME): negócio que fatura até R$ 360 mil por ano, com no máximo 9 funcionários, no setor de comércio ou serviços, e 19, no caso de indústria;

- Empresa de Pequeno Porte (EPP): empreendimento um pouco mais robusto, com faturamento anual entre R$ 360 mil e R$ 4,8 milhões, além de 10 a 49 trabalhadores para empresas de comércio ou serviços e de 20 a 99, em indústrias;

- Empresa de médio e grande porte: empresa que fatura anualmente mais de R$ 4,8 milhões, sem limite de funcionários.

Caso o negócio ultrapasse o limite de faturamento do porte no qual está enquadrado, ele é automaticamente migrado para a classificação seguinte.

E qual a relação entre o faturamento e os regimes tributários?

Além de ser um dos critérios para a definição do porte da empresa, o faturamento também impacta o cálculo dos impostos e o regime tributário no qual o empreendimento se encaixa.

O regime tributário é um sistema que determina as regras de tributação e as alíquotas de impostos que devem ser pagas por uma pessoa jurídica ao governo, para se manter de acordo com a lei.

Para encontrar o regime tributário mais adequado para o seu negócio, é preciso considerar o faturamento, o porte da empresa e o tipo de atividade exercida:

- Simples Nacional: regime simplificado para micro e pequenas empresas, com faturamento anual de até R$ 4,8 milhões. As alíquotas variam dependendo do faturamento e da atividade econômica exercida, e o recolhimento dos impostos é realizado de forma unificada;

- Lucro Presumido: voltado para empresas que faturam no máximo R$ 78 milhões ao ano. Os impostos são calculados com base em taxas prefixadas pela legislação, de acordo com a atividade desempenhada;

- Lucro Real: regime obrigatório para empresas com faturamento anual acima de R$ 78 milhões ou que não se encaixam nas demais modalidades. O cálculo das tributações é baseado no lucro líquido do empreendimento.

Dessa forma, além de saber o que é o faturamento, é essencial ter um acompanhamento eficiente do seu faturamento anual para escolher o regime tributário ideal e ficar em dia com a legislação, além de não ter que pagar mais impostos do que deveria.

Como otimizar o faturamento do seu negócio?

Agora que você sabe o que é e para que serve o faturamento, pode estar se perguntando como pode melhorar esse indicador no seu empreendimento. Confira nossas dicas!

Mantenha uma boa gestão financeira

Para incrementar o faturamento da empresa, é preciso, antes de tudo, manter uma gestão eficiente e fazer um diagnóstico da saúde financeira do negócio.

Conte com a ajuda de um sistema de gestão que automatize os processos administrativos da sua operação e acompanhe indicadores-chave de desempenho, como faturamento, lucratividade, volume de vendas, capital de giro, margem de lucro e ticket médio.

Assim, você poderá identificar os pontos que precisam ser otimizados e traçar as melhores estratégias para faturar mais.

Faça uma precificação estratégica

O processo de precificação das suas soluções é decisivo para aumentar o faturamento e a lucratividade do empreendimento.

Alguns fatores que devem ser levados em consideração aqui são os custos da empresa, a margem de lucro desejada, a percepção de valor dos seus clientes e os preços praticados pela concorrência.

Ao precificar corretamente os seus produtos, é possível compensar os custos e obter o lucro desejado no faturamento mensal. Para te ajudar nessa etapa, preparamos uma calculadora de preço gratuita que você pode utilizar. Acesse clicando no banner abaixo!

Reduza os custos e despesas

Junto da precificação está a redução de custos e despesas. Quando você tem conhecimento aprofundado de todas as contas da empresa, é possível selecionar aqueles que podem ser cortados.

Antes de investir nesta tática para aumentar seu faturamento, é fundamental entender quais são as diferenças entre esses termos. De forma prática:

- Custos: são os gastos de produção, ou seja, que são necessários para a produção de um produto ou serviço;

- Despesas: são os gastos administrativos, por exemplo, salários, materiais de escritório, aluguel, entre outros.

Ao reunir todos esses custos e despesas em uma planilha, você terá melhor visibilidade de quais podem ser reduzidos.

Encontre o mix de produtos ideal

Ofereça um mix de produtos que sejam atrativos para o seu público-alvo, garantindo a coerência das suas ofertas e entregando valor para os consumidores.

Isso vai contribuir para que o seu negócio se destaque no mercado, aumentando as vendas e o faturamento da empresa.

Invista em estratégias de marketing

Os clientes precisam ser impactados com as suas ofertas para conhecerem a sua marca e comprarem com você. Nesse sentido, o marketing digital é uma ferramenta essencial para aumentar a sua visibilidade e o seu faturamento.

Aposte nas estratégias mais relevantes para alcançar o seu público, como e-mail marketing, redes sociais ou anúncios pagos. Também vale ampliar os seus canais de vendas, de forma a potencializar seus resultados.

Realize ações promocionais

O marketing promocional é um grande aliado de quem deseja um alto faturamento pois é uma forma de estimular as vendas e, até mesmo, a recompra.

Além de conseguir a atenção de uma nova audiência, é uma ótima estratégia para acabar com o estoque parado e pode ser implementado ao seu negócio de diferentes formas. Veja alguns exemplos:

- distribuição de brindes;

- ofertas e descontos;

- programas de incentivo;

- eventos promocionais etc.

Estruture uma equipe de pós-vendas

Depois que você seguiu todas as dicas, é hora de fidelizar seus clientes! Manter um relacionamento com o cliente depois da compra é o primeiro passo para incentivar a recompra e construir uma clientela fiel à sua marca.

Para que seja possível acompanhar e oferecer suporte a todos os consumidores, é recomendado estruturar uma equipe de pós-vendas.

Treine seus colaboradores e incentive uma cultura organizacional que seja customer centric, ou seja, focada no cliente, para garantir um atendimento memorável e, consequentemente, um aumento no faturamento.

Fidelize seus clientes

Agora que você entende a importância de ter um time de pós-vendas na sua empresa, invista na fidelização dos seus clientes, oferecendo uma experiência encantadora e criando novas oportunidades de negócio.

Programas de fidelidade, cross selling, campanhas segmentadas de e-mail marketing… As possibilidades são inúmeras para reter o consumidor.

Além de faturar mais, você também terá menos custos. Afinal, gerar uma recompra é muito mais simples e barato do que atrair um novo cliente para a sua empresa — desde que você ofereça uma experiência positiva para ele, é claro.

Invista em tecnologia

Além de ser essencial para quem empreende no ambiente digital, a tecnologia oferece diversos benefícios para a sua empresa.

Quanto mais você investe em soluções tecnológicas, mais ágil e assertiva se torna a sua estratégia. Automatizar processos permite reduzir custos e erros, aumentar a produtividade, proporcionar maior segurança e também otimizar o faturamento.

Confira também: 7 inovações tecnológicas que você precisa conhecer

Melhore a experiência de compra

Por fim, todas as dicas anteriores ajudam a otimizar a experiência de compra na sua empresa, pois é ela a responsável pelo alto faturamento. Mas vale pontuar que a etapa final antes da compra também é essencial para que você consiga faturar mais.

Atente-se ao processo de compra no seu negócio! Não adianta investir em tantas estratégias e não contar com um bom meio de pagamento digital.

Ter um checkout intuitivo e prático, oferecer segurança de dados e estabilidade transacional, além de facilitar a vida do cliente com um link de pagamento, são algumas formas de garantir que sua estratégia para aumentar o faturamento será assertiva.

E aí, ficou claro o que é faturamento e como otimizar esse indicador no seu negócio? Essa é uma métrica essencial para garantir a saúde financeira da empresa e mantê-la em dia com suas obrigações fiscais.

Se você tem um e-commerce e está em busca de uma solução para aumentar sua conversão em vendas e, por consequência, seu faturamento, conheça as funcionalidades da tecnologia de pagamento do Pagar.me!

Você também vai gostar..

30, setembro, 2024

Pirâmide de Maslow: o que é e como utilizar no seu negócio?

25, setembro, 2024

O que vender no Dia das Crianças? 10 ideias para sua campanha

23, setembro, 2024