O que é MRR e como calcular a receita recorrente do seu negócio?

E-commerce

9 de maio de 2023

O MRR é um dos indicadores-chave de desempenho mais relevantes para empresas que recebem pagamentos recorrentes, a partir da venda de produtos e serviços por meio de assinaturas, planos e mensalidades.

Esse KPI possibilita mensurar a receita mensal do empreendimento, permitindo tomar decisões mais estratégicas para a atração e retenção de clientes ao negócio.

Entenda mais sobre o que é MRR e como utilizar essa métrica, a partir dos seguintes tópicos:

- O que é MRR?

- Como calcular o MRR?

- Quais são as variações do MRR?

- Qual é a diferença entre MRR e ARR?

- Como aumentar o MRR na sua empresa?

O que é MRR?

MRR significa Monthly Recurring Revenue, ou Receita Recorrente Mensal, em português. Trata-se de um KPI de vendas que mensura a receita mensal esperada de uma empresa, a partir de contratos existentes.

Esse indicador é utilizado, principalmente, por negócios que trabalham com o modelo de recorrência, oferecendo planos, assinaturas e mensalidades de produtos ou serviços. Esse é o caso de empresas SaaS (Software as a Service) e clubes de assinatura.

O acompanhamento do MRR permite ter uma melhor previsibilidade de faturamento mês a mês, controlar de forma mais precisa a capacidade de retenção e atração de clientes, e tomar decisões mais estratégicas em relação aos investimentos do negócio.

Sendo assim, esse é um importante indicador da saúde financeira e do crescimento da receita do negócio.

Como calcular o MRR?

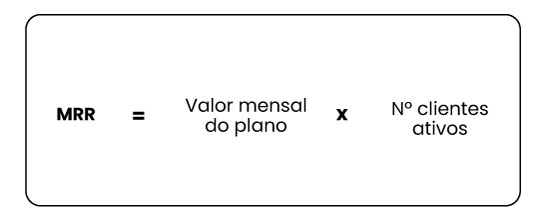

A fórmula básica para calcular o MRR é multiplicar o valor mensal do plano vendido pelo número de clientes ativos do negócio. Esse cálculo é voltado para empresas que oferecem somente uma opção de plano ou assinatura.

No caso de um clube de assinatura de livros que oferece um único plano de R$ 80,00 e tem 2.000 clientes ativos, o MRR seria de R$ 160.000,00, por exemplo.

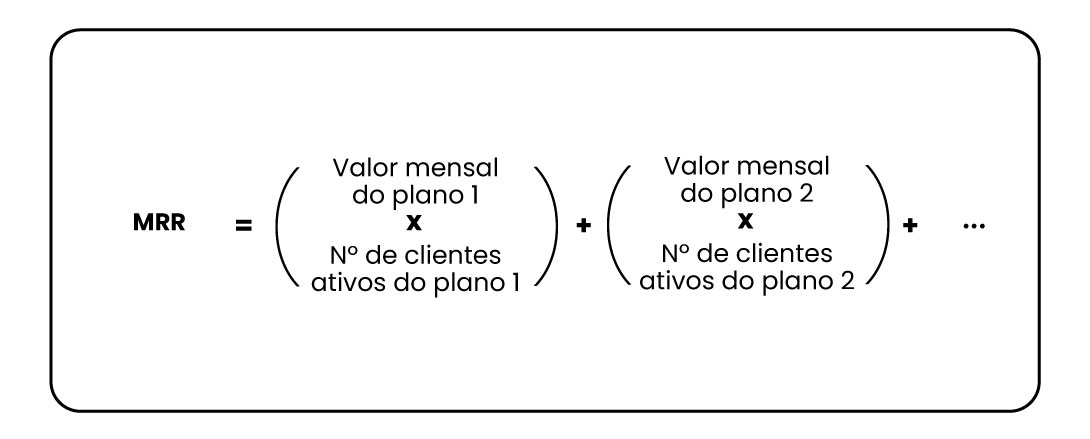

Já para negócios que disponibilizam mais de um tipo de plano, é preciso fazer o cálculo do MRR para cada opção de pacote e, então, somar todos os valores obtidos.

Se o mesmo clube de assinatura de livros oferecesse um plano alternativo, considerado mais premium, com o valor de R$ 100,00 e 1.000 clientes ativos, o MRR da empresa seria de R$ 160.000,00 + R$ 100.000,00 = R$ 260.000,00.

Alguns cuidados que devem ser tomados nesse cálculo são:

- se houver um plano anual ou semestral, basta dividir o valor total pelo número de meses do período;

- serviços variantes, como taxas de adesão e serviços adicionais, devem ser excluídos do cálculo;

- descontos devem ser deduzidos do valor antes do cálculo;

- compras únicas não devem ser consideradas no cálculo do MRR, somente clientes que permanecerão consumindo de forma recorrente.

Quais são as variações do MRR?

Além do MRR tradicional que apresentamos, há variações desse indicador que podem ser utilizadas para obter análises complementares dos resultados e identificar pontos de otimização.

Abaixo, apresentamos os principais tipos de MRR e como calculá-los — lembrando que, no caso de empresas com múltiplas opções de planos, basta somar o MRR de cada uma delas.

New MRR

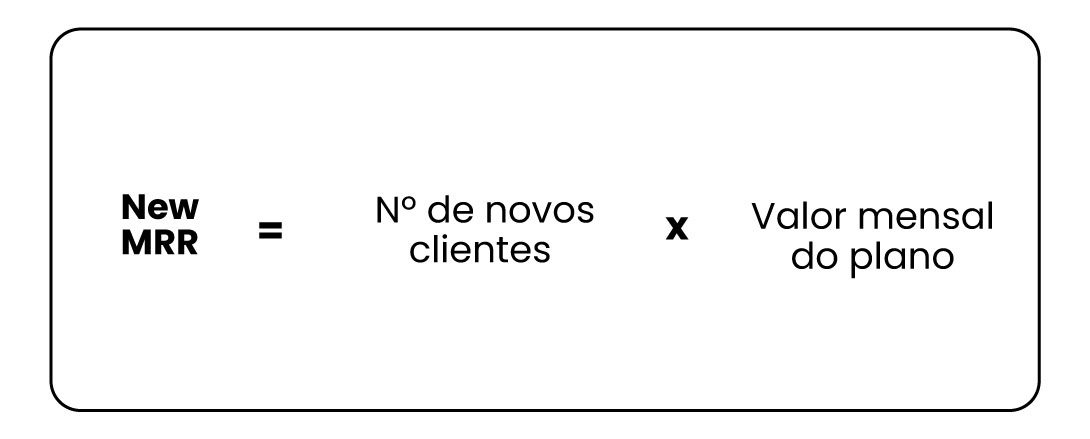

O New MRR (NMRR) se refere à receita recorrente mensal gerada por novos clientes obtidos pela empresa. Ele é calculado multiplicando o valor do plano pelo número de novos assinantes.

Esse é um importante indicador para avaliar a capacidade de atração das estratégias de marketing e vendas, aumentando a base de clientes ativos do negócio.

Expansion MRR

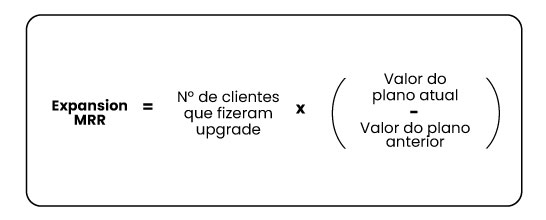

Já o Expansion MRR, ou MRR de Expansão, mensura a receita gerada pelo upgrade de clientes atuais para planos mais caros e completos — estratégia conhecida como up selling.

Ele é calculado multiplicando o número de clientes que fizeram o upgrade pela diferença de valor entre os dois planos, indicando a capacidade do negócio em gerar mais valor e rentabilizar ainda mais os clientes já existentes.

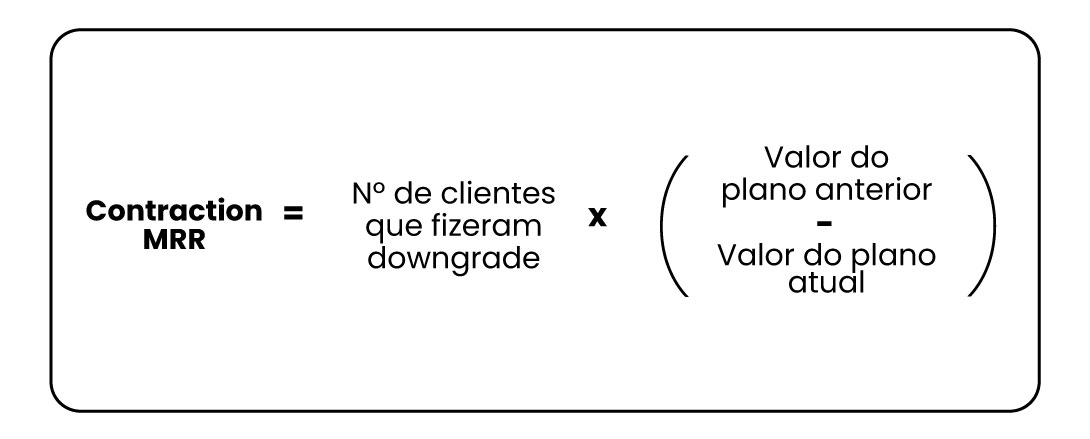

Contraction MRR

Em contrapartida ao MRR de Expansão, o Contraction MRR calcula a receita mensal recorrente que a empresa deixou de ganhar, em função do downgrade de clientes atuais, que reduziram seu plano para um mais barato e menos completo.

A métrica é calculada multiplicando o número de clientes que realizaram o downgrade pela diferença entre os valores dos planos.

Vale ficar de olho no Contraction MRR e entender por que os clientes estão optando pelo downgrade de seus planos, para identificar pontos de melhoria nos serviços oferecidos e na experiência do cliente.

Churn MRR

Como o cancelamento de assinaturas impacta a receita recorrente do seu negócio? O Churn MRR mede justamente o valor mensal perdido em função dos clientes que deixaram a empresa.

Para calculá-lo, deve-se multiplicar a quantidade de clientes perdidos pelo valor dos seus planos.

Assim como o Contraction MRR, é essencial acompanhar de perto o Churn MRR, uma vez que ele pode gerar prejuízos para o negócio. Uma boa estratégia é realizar pesquisas com os clientes perdidos para entender o que motivou a sua decisão.

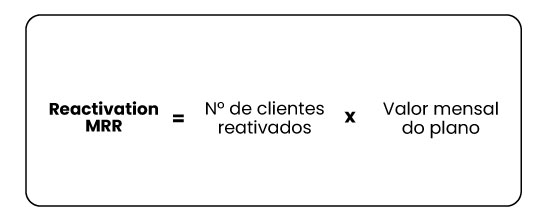

Reactivation MRR

Também conhecido como MRR de Reativação, esse tipo de MRR mensura a receita obtida a partir da reativação de clientes que haviam cancelado suas assinaturas. Ou seja, trata-se da capacidade da empresa em trazer os clientes de volta.

O cálculo do Reactivation MRR consiste em multiplicar o número de clientes reativados pelo valor mensal do plano.

Qual é a diferença entre MRR e ARR?

Tanto o MRR quanto o ARR são indicadores de receita importantes para empresas que trabalham com vendas recorrentes.

A diferença é que, enquanto o MRR se refere ao valor mensal previsto, o ARR estima o faturamento a ser obtido no próximo ano, a partir das receitas recorrentes do negócio. O termo é uma sigla para Annual Recurring Revenue, ou seja, Receita Recorrente Anual.

De forma geral, o ARR é uma métrica mais difícil de ser mensurada com precisão, uma vez que muitas variáveis podem acontecer ao longo do ano, incluindo cancelamentos, novos clientes, upgrades e downgrades de planos.

Para calcular o ARR do ano anterior, basta somar o MRR obtido pelo empreendimento nos últimos doze meses.

Como aumentar o MRR na sua empresa?

Mas, então, como é possível incrementar o MRR? Para manter a saúde financeira do negócio e elevar cada vez mais a receita recorrente obtida, há algumas estratégias que podem ser implementadas. Conheça!

Reavalie os valores cobrados

Essa é uma ação básica, mas que pode gerar bons resultados. Reveja os preços cobrados pelos planos do seu negócio, para garantir que você cobre valores estratégicos, levando em conta a concorrência, os custos da operação e o perfil do seu público.

Os planos que geram maior valor agregado ao cliente podem ter um aumento no preço, de forma a potencializar o MRR e os resultados da empresa.

Amplie as opções de planos

Diversifique os planos de assinatura disponíveis, de forma a atender perfis de clientes distintos e também criar oportunidades de up selling. Uma ideia interessante é oferecer, ao menos, um plano básico, um intermediário e um mais avançado.

Assim, o cliente pode começar com recursos iniciais e, à medida que ver valor no produto ou serviço, migrar para planos mais completos.

No caso de empresas SaaS, geralmente também são oferecidas versões trial, para o cliente experimentar a ferramenta antes de contratá-la e ter mais chances de fechar o negócio.

Incentive o up selling

Para estimular que os clientes aumentem seus planos, elevando a receita recorrente da empresa, vale acompanhar o comportamento das bases de assinantes e entender em qual momento cada um se encontra.

Assim, você pode oferecer um plano mais completo no momento certo e ainda disponibilizar uma condição diferenciada para o cliente decidir pela migração.

Reative clientes que cancelaram

Como mencionamos anteriormente, é possível reativar clientes que deixaram a empresa. Para isso, é preciso entender a fundo por que eles decidiram cancelar as suas assinaturas e avaliar a viabilidade de trazê-los de volta.

Em alguns casos, mantendo o contato com o cliente e mostrando novas funcionalidades ou benefícios dos planos, eles podem decidir retornar. O trabalho da equipe comercial é essencial, nesse sentido.

Trabalhe a retenção dos clientes atuais

Por fim, é fundamental manter os seus clientes já existentes satisfeitos, trabalhando a sua retenção. O pós-venda é muito importante para isso, assim como uma cultura Customer Centric, totalmente voltada para as necessidades do cliente.

Nesse ponto, também é essencial oferecer uma boa experiência de pagamento. Portanto, vale buscar uma solução de pagamento recorrente personalizável que seja segura, prática e eficiente.

Como você pode perceber, o MRR é uma importante métrica para negócios que trabalham com vendas recorrentes, permitindo ter uma maior previsibilidade de receita e identificar pontos de melhoria nas estratégias da operação.

Agora que ficou claro o que é MRR e como utilizar esse indicador na sua empresa, que tal conhecer as soluções do Pagar.me?

Nossa tecnologia de pagamento digital oferece uma funcionalidade de recorrência completa, que permite criar planos e assinaturas customizados e receber por cartão de crédito e boleto.

Cadastre-se para utilizar nossa infraestrutura e, em caso de qualquer dúvida, é só entrar em contato!

Você também vai gostar..

30, setembro, 2024

Pirâmide de Maslow: o que é e como utilizar no seu negócio?

25, setembro, 2024

O que vender no Dia das Crianças? 10 ideias para sua campanha

23, setembro, 2024